Redan i januari i år skrev vi ett inlägg om hur man kan tänka när det är hög volatilitet och börsen går nedåt. Det var efter en lång period av näst intill oavbruten uppgång på börsen (undantaget korta nedställ som exemplet i mars 2020) och många som investerar idag har aldrig sett en ”riktig” nedgång. Det inlägget var innan inflationsoron drog igång på riktigt (det har ju mumlats och ryktats om växande inflation i flera år) och innan Putins krig i Ukraina bröt ut. Sedan dess har börsen knappast varit särskilt trevlig att vara på. Så hur ska man tänka kring börsen idag? Är detta slutet för FIRE-rörelsen?

Här kommer 6 anledningar till varför nedgången på börsen innebär ett fantastiskt köpläge för den som är långsiktig.

1. Indexfonder är självstädande

Författaren JL Collins är en av FIRE-rörelsens mest synliga medlemmar. Han är med och blir intervjuad åtminstone en gång (oftast återkommande) i de flesta stora FIRE-poddar, har skrivit flera böcker, och skriver själv en av de mest lästa FIRE-bloggarna. Hans bok ”The Simple Path to Wealth” är kanske den boken jag har rekommenderat allra mest när jag pratar med folk som intresserar sig för privatekonomi eller FIRE. JL har även spelat in en guidad meditation för att hjälpa med stressen av att börsen går ned:

En av huvudprinciperna bakom varför JL tycker att indexfonder är ett så bra sätt att bygga sin pengamaskin är att de är ”självstädande” som han kallar dem (”self cleansing”). Eftersom indexfonder väger sina innehav efter börsvärde (det totala värdet på hela företaget) så kommer företag som det går dåligt för naturligt att utgöra mindre och mindre av indexet. Tillslut kommer de att lämna indexet för att ge plats åt något annat företag. Därför spelar det ingen roll att några av de hetaste aktierna för 2-3 decennier sedan var Xerox, IBM och Polaroid. De minskade i börsvärde och försvann från topplistan i indexfonden och ersattes av bolag som Apple, Alphabet (Google), Amazon och Microsoft. Huruvida det är samma stora techbolag som är kvar i toppen om 5, 15 eller 30 år spelar ingen som helst roll för den som är investerad i indexfonder, eftersom indexet över tid sköter städjobbet åt oss.

Lite förenklat kan man sammanfatta det att: enskilda företag kanske inte överlever Ukrainakriget, högre räntor, hög inflation, och allt annat som händer runtom i världen just nu. Men det spelar ingen roll för oss som investerar i indexfonder. Vi kan faktiskt göra som en struts och sticka huvudet i sanden och vänta på bättre tider. Så länge vi orkar och vågar att fortsätta köpa våra indexfonder så kommer de bättre tiderna, förr eller senare.

2. Är det värdet eller värderingen på börsen som går ned?

Vi har nämnt detta tidigare men det är värt att påminna om. Aktiekursen (börsvärdet) speglar inte nödvändigtvis det sanna värdet av det underliggande företaget. Ibland går aktiekursen upp mycket mer än vad vinsterna växer i ett företag, och då går den relativa värderingen av vinsterna upp. Samma sak kan hända på vägen ned också. Om aktiekursen rasar men vinsterna minskar i långsammare takt (eller i vissa fall inte alls) så har värderingen av företaget kommit ner, men det grundläggande värde som företaget skapar är kanske oförändrat.

Om vi tittar högst upp i ett globalt aktieindex idag kommer vi att hitta bolag som Apple, Microsoft och Alphabet. Dessa tre techjättar genererar tillsammans runt 500 miljarder kronor per kvartal i fritt kassaflöde. Att börsvärdet på dem har rasat med i snitt 20% (Apple -17%, Microsoft -19% och Google -24%) under 2022 kan man ifrågasätta om det verkligen är rimligt. Kommer deras vinster också att falla med -20%? Eller har dessa bolag blivit billigare relativt sett till sina framtida vinster?

Tar vi och kollar på balansräkningen på samma tre företag ser vi att de har enorma kassor just nu. Tillsammans sitter de på en kassa om cirka 2600 MILJARDER kronor (Apple cirka 600 miljarder, Microsoft cirka 600 miljarder och Google ca 1400 miljarder). För att sätta denna siffra i kontext innebär det att de i skrivande stund tillsammans skulle kunna köpa upp samtliga aktier i alla de här svenska storbolagen: H&M, Ericsson, Boliden, Tele2, ASSA Abloy, Atlas Copco, Sandvik, Telia, Handelsbanken och ABB… Och de skulle ha ungefär 100 miljarder kronor kvar efteråt.

Om börsen fortsätter falla kommer dessa pengar inte att behövas för att driva Googles eller Microsofts verksamhet – alla tre företag går ju med vinst – de kommer istället kunna användas för att köpa upp konkurrenter, startups och andra intressanta företag. Detta borde ju rimligen på sikt öka de vinster som Apple, Microsoft och Google kan generera, och borde därmed också öka deras potentiella börsvärde över tid när dessa vinster realiseras.

Naturligtvis är detta helt och hållet överkurs för dig som handlar indexfonder enligt punkt 1, men det kan vara bra att komma ihåg att ibland rör sig indexfondens pris mycket mer än vad det underliggande värdet på företagen som ingår i indexfonden gör. Då kan man se det som ett köpläge och lägga en extra köporder eller två.

3. En börskrasch är bra för din FIRE-resa

Precis som i inlägget vi skrev i januari är en rejäl nedgång på börsen faktiskt bra för de allra flesta av oss inom FIRE-rörelsen. Det beror på att vi ju kommer att vara nettoköpare av indexfonder under en ganska lång period under tiden som vi bygger upp vår pengamaskin. I inlägget i januari skrev vi:

"För den som ska vara på köpsidan under en lång period kan det därför vara bra om börsen går ned tidigt i din sparresa, så hinner du köpa fler fondandelar tidigt och på så sätt tjäna mer på den uppgång som sedan kommer. För det gör den alltid, så småningom."

Kort sammanfattat beror det ju på att vårt månadssparande räcker till fler fondandelar, och därför större andel av de underliggande företagen, om piset är lågt medan vi sparar. Sedan när priset går upp igen så blir vi vinnare eftersom vi har köpt medan priset varit lågt. Du kan läsa hela inlägget från i januari här.

Mr. Money Mustache är kanske en av de mest kända profilerna inom FIRE-rörelsen. Han skrev ett inlägg den 20:e maj som han döpte till ”Finally, A Stock Market Crash!” (eller ”Äntligen, en börskrasch!”). Precis som många andra inom FIRE-rörelsen menar han att en börskrasch faktiskt kan vara bra för den som vill bli ekonomiskt fri på sikt. Gå in och läs inlägget om du vill höra hur en av de största FIRE-profilerna tänker kring börskraschen.

4. Månadssparandets magi

Att regelbundet spara samma belopp i en fond leder till det som på engelska kallas ”Dollar Cost Averaging”. På svenska finns det ingen klockren översättning, men det betyder något i stil med ”att över tid jämna ut ens anskaffningsvärde”. Anskaffningsvärde är, som det kanske låter, det pris (värde) som man har betalat när man har köpt (anskaffat) en fond eller aktie.

Genom att månadsspara (dollar cost average) och därmed göra regelbundna köp kan man minimera risken att råka investera en stor slant vid precis fel tillfälle – innan börsen går ned en massa. Det är oerhört svårt att hålla på med ”Market Timing” (inte ens proffs klarar av det) och det beror sammanfattningsvis på att du inte bara måste ha rätt en gång, utan flera gånger. Du måste lyckas pricka rätt tid för att sälja innan börsen går ned, och sen måste du även lyckas pricka rätt tid för att köpa innan den vänder upp igen. Annars står du ju utanför börsen när den stora uppgången händer, och riskerar att behöva köpa in dig dyrare än du sålde ut dig på. Den korta versionen på detta är lite samma sak som angående strutsen i punkt 1, köp indexfonder och stoppa huvudet i sanden. Indexfonder är den enda gratislunchen inom investeringar (Nobelprisvinnaren Harry Markowitz ska ha sagt att diversifiering är den enda gratislunchen inom investeringar).

Vill du läsa mer om Dollar Cost Averaging kan du besöka Bogleheads wikisida.

5. Köp när det känns som jobbigast

Att börsen är en mekanism för att överföra rikedomar från de otåliga till de tålmodiga lär investeringsgurun Warren Buffett ha sagt. Det är många som följer Buffett och hans investmentbolag Berkshire Hathaway för att han länge varit en oerhört disciplinerad (och såklart väldigt framgångsrik) investerare. Berkshire har länge byggt upp en stor kassa för att de ansett att börshysterin som varit de senaste åren inte varit sund. Under Q1 och Q2 2022 har detta dock vänt. Buffett och hans Berkshire har storhandlat under Q1 och Q2 eftersom priset på aktier har kommit ned så pass mycket som det har. Så om du har tankar på att sälja av allt och vänta på bättre tider så måste du fråga dig själv: tror jag att jag kommer vara bättre på att tajma börsen än Warren Buffett (och hans investerarteam)?

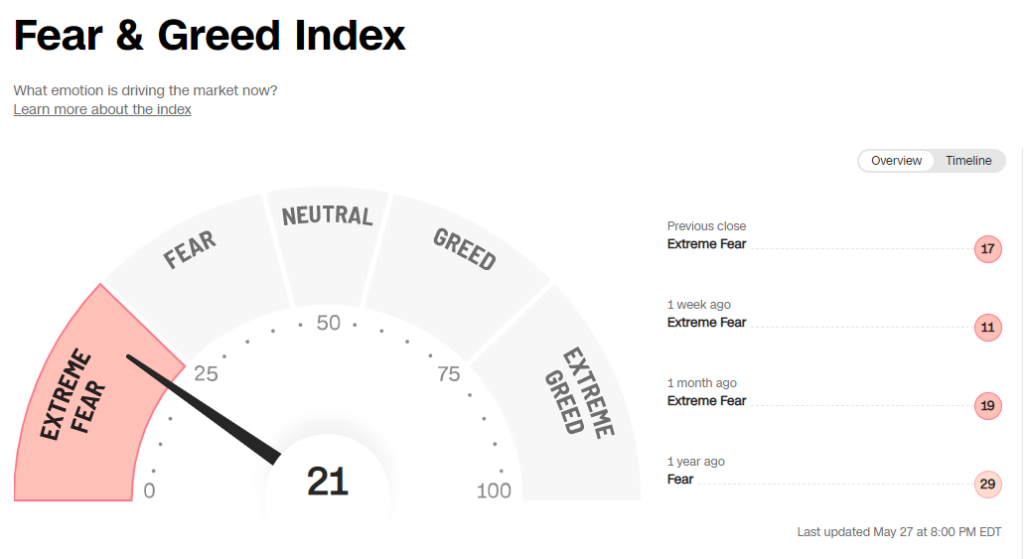

Ett annat av Buffetts citat är att man ska vara ”Greedy when others are Fearful, and Fearful when others are Greedy”. Det vill säga att man ska handla när alla andra säljer av sina innehav, eftersom det oftast är då man kan få köpa till rabatt. Ett sätt att hålla koll på detta är The Fear and Greed Index som mäter sentiment bland investerarkollektivet. I skrivande stund ligger indexet på 21 (går från 0: Extreme Fear, till 100: Extreme Greed). Det, om något, borde tyda på att det är ett bra läge att fylla på i pengamaskinen just nu.

6. Pengamaskinen är inte ett ändamål i sig

Sist men inte minst vill jag påminna om att för de flesta av oss borde börsens utveckling inte spela så stor roll. Åtminstone inte på kort sikt såsom kvartalsvis, halvårsvis, eller ens på några års sikt. Vad menar jag med det?

Jo, inom FIRE-rörelsen är det välkänt att börsen och sparande i vad som oftast blir indexfonder är ett väldigt bra sätt att kunna köpa tillbaka sin egen tid och inte vara beroende av att lönearbeta. Men det som är lätt att glömma är att börsen, sparandet och investeringarna inte är målet i sig, utan bara ett sätt för oss att nå våra mål. För många av oss är syftet med FIRE inte att bygga en så stor pengamaskin som möjligt, utan att använda den för att ha friheten att spendera vår tid på det vi vill spendera tiden på. Varesig det är att spendera mer tid med nära och kära, vara ute i naturen mer, eller frivilligjobba på något man brinner för. Det spelar faktiskt ingen roll om Stockholmsbösens index den här månaden står i 1900 punkter, 2200 punkter eller 5000 punkter.

Det är lätt att fastna i att följa börsen och hålla koll på finansmedia, särskilt när nyhet efter nyhet pratar om ”Slutet för FIRE-rörelsen”, eller ”Börsen kraschar som aldrig förr”. Men vi ska komma ihåg att vägen till FIRE är ganska enkel; det kommer inte att vara lätt, men det är inte särskilt krångligt. Det går att sammanfatta det hela i ett ganska kort stycke:

Köp väldiversifierade indexfonder med låga avgifter. Köp så mycket du kan, så ofta du kan. Fortsätt med detta över tid så kommer du att nå ekonomiskt frihet. Desto mindre du spenderar, och desto mer du tjänar kommer båda att påverka hur lång den här resan blir.

När du har skapat dina månadssparande och valt dina indexfonder finns det inte jättemycket kvar för dig att göra på investera-sidan av FIRE-resan. Visst, du kanske ska ombalansera med jämna mellanrum, göra små justeringar och uppdateringar, men det huvudsakliga fokuset för din resa bör ligga utanför börsen. Personligen fokuserar jag på följande (i ungefärlig ordning):

- Mitt välmående – vad är poängen med ekonomisk frihet om jag inte mår bra? Detta inkluderar t.ex. att arbeta med saker som min kost och träning, att spendera tid utomhus, att träffa vänner och familj, läsa böcker, lyssna på poddar, spela TV-spel, osv.

- Spendera mindre – kan jag hitta sätt att minska mina utgifter? På grund av hur inkomstskatt fungerar så prioriterar jag detta över att tjäna mer. En krona sparad är värd ungefär två kronor tjänade.

- Tjäna mer – kan jag hitta sätt att tjäna mer pengar från mitt arbete (bonus, lönehöjning, osv.)? Kan jag kolla på sidojobb, andra inkomstkällor?

- Investera – denna punkt är ganska färdig. Jag köper så mycket indexfonder jag kan, så ofta jag kan. På sikt kommer pengamaskinen (portföljen) att kunna betala min lön, så att jag inte längre är beroende av min arbetsgivare.

Avslutningsvis

Avslutningsvis vill jag påminna om att börsen kan gå upp och ned på kort sikt, men på längre sikt går den alltid upp. Det kan hjälpa att inte fokusera så mycket på det – rikta istället din uppmärksamhet på annat. Gå ut i solen och gå en promenad med en vän, eller ordna en kväll med boxvin och brädspel. Starta ett sidojobb eller hitta ett sätt att minska de dagliga utgifterna. Resan till FIRE kommer inte att vara lätt, men den är ganska enkel. Behöver du inspiration, kika in våra andra sidor och inlägg här på FIRE Sverige.

Vi hörs!